根据TCFD建议进行信息公开

本集团将“针对气候变化和脱碳的措施”定位为重要课题之一,设定了削减温室效应气体排放量的长期目标,为实现脱碳社会进一步强化了措施。

基于2021年10月表示支持“气候相关财务信息公开工作组(TCFD)”提出的建议,我们将针对气候变化给事业带来的风险和机会进行情景分析,积极加强脱碳措施的相关信息公开。

企业治理

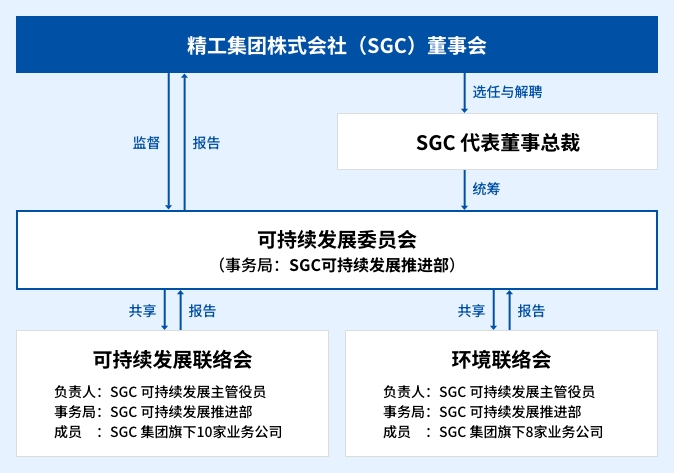

气候相关的风险与机遇等重要事项,由本集团设立的“可持续发展委员会”进行讨论与决议,旨在制定可持续发展相关方针,并顺利推进相关活动。委员会的决议内容将报告至役员会。役员会负责监督委员会,并定期就气候变化相关的重要事项进行讨论。

此外,我们还将CO₂排放量削减作为“非财务 (ESG) 评估项”,纳入役员(高层管理人员,以下同样)的绩效评估指标 (KPI),让薪酬与绩效挂钩。

推进体制

各项职能

董事会

针对可持续发展委员会的决议内容,每年至少听取1次报告,发挥对课题相关措施和进度状况的监督功能。并定期针对气候变化的相关重要事项进行讨论。董事长兼社长(气候变化总负责人)

担任可持续发展委员会委员长,统括气候变化相关的重要事项,负责制定集团可持续发展方针,并对相关经营判断负最终责任。可持续发展委员会

该委员会由担任气候变化统括者的代表役员总裁担任委员长,成员包括负责可持续发展推进的执行役员、其他常勤役员以及集团各公司代表役员组成。委员会就包括气候变化重要事项在内的本集团重大课题,原则上每年召开两次定期会议,并根据需要召开临时会议,进行充分讨论后作出决议,并将决议内容报告给役员会。基于可持续发展委员会的决议,由相关负责人牵头,推动各项具体举措的实施。

气候相关董事会、委员会召开实绩

关于包括气候变化重要事项在内的本集团重大课题,原则上每年由可持续发展委员会召开两次会议进行讨论并作出决议,并至少每年向役员会报告一次。本集团于2021年9月设立了可持续发展委员会,自此以来,委员会持续积极开展讨论并作出决议,并将相关内容报告给役员会。气候相关的主要议题如下所示。

| 会议召开月份 | 气候相关主要内容 | |

|---|---|---|

| 董事会 | 2021年11月 | 制定可持续发展方针(决议) |

| 2021年12月 | 设定减少温室效应气体排放量的长期目标(报告) | |

| 2022年4月 | 针对重要课题的重要举措(报告) | |

| 2022年7月 | 基于TCFD建议的信息披露(报告) | |

| 2022年11月 | 2021年 温室效应气体排放量实绩(报告) | |

| 2023年2月 | 基于TCFD建议的信息披露更新(报告) | |

| 2023年4月 | 再生能源导入提前计划(报告) | |

| 2023年7月 | 2022年度 温室效应气体排放量实绩(报告) | |

| 2023年11月 | 削减温室效应气体排放量的长期目标和脱碳过渡计划的修订(报告) | |

| 2024年8月 | 2023年度温室气体排放实绩(报告) | |

| 2025年5月 | TCFD信息披露更新(报告) | |

| 可持续发展委员会 | 2021年10月 | 针对重要课题的重要举措(讨论) |

| 2021年12月 | 设定减少温室效应气体排放量的长期目标(讨论・决议) | |

| 2022年3月 | 针对重要课题的重要举措(讨论・决议) | |

| 2022年7月 | 基于TCFD建议的信息披露(讨论・决议) | |

| 2022年12月 | 脱碳路线图(含脱碳转型计划)(讨论) | |

| 2023年2月 | 基于TCFD建议的信息披露更新(含脱碳转型计划)(讨论・决议) | |

| 2023年3月 | 可再生能源提前引进计划(讨论・决议) | |

| 2023年6月 | 2022年度 温室效应气体排放量实绩(报告) | |

| 2023年10月 | 削减温室效应气体排放量的长期目标和脱碳过渡计划的修订(讨论・决议) | |

| 2024年7月 | 2023年度温室气体排放实绩(决议) | |

| 2024年11月 | 国内据点100%再生能源化推进(报告) | |

| 2025年5月 | TCFD信息披露更新(讨论・决议) |

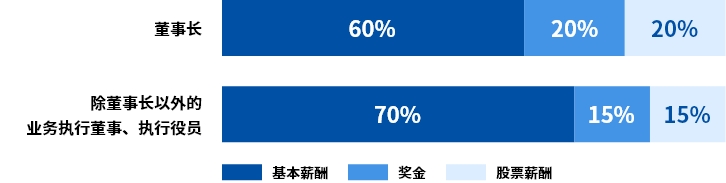

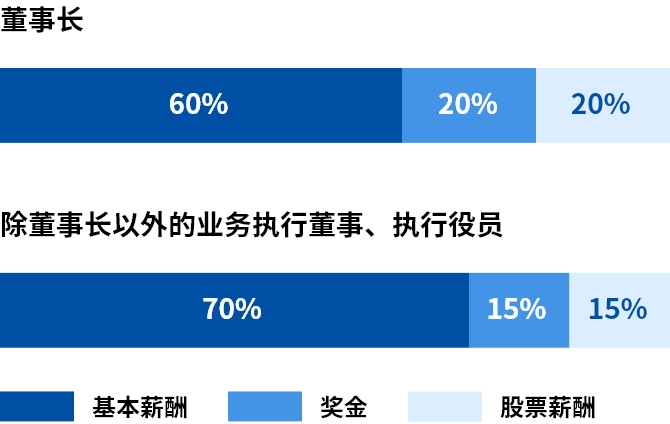

役员业绩联动薪酬

业务执行役员与执行役员的报酬由“基本报酬”、“奖金”与“股票报酬”构成,非执行役员仅为“基本报酬”。业绩指标包括财务(营业利润、毛利率、ROIC)与非财务(个人评价、ESG指标如CO₂削减率)两类。关于各类报酬的比例设定,为确保其作为激励机制的合理性,已由公司治理委员会进行审议,并最终由役员会决定。

在业绩达成率及定性评价的支付率为100%的前提下,各类报酬的基准比例如下所示。

业绩与薪酬挂钩等指标

| 业绩指标 | |

|---|---|

| 奖金 | ①合并营业利润 |

| ②合并销售总利润率 | |

| ③个人考核 | |

| 股票薪酬 | ①合并营业利润 |

| ②合并销售总利润率 | |

| ③合并ROIC | |

| ④ESG评估:CO₂排放量削减率(SCOPE1,2)等 |

战略

情景分析流程

为评估气候相关风险与机遇对集团财务与业务的影响,并提升集团韧性,实施以下步骤的情景分析。情景已从“低于2℃”调整为“1.5℃”。

分析范围

集团全业务、全球价值链(含上下游)

参照情景

| 分类 | 情景概述 | 主要参照情景 |

|---|---|---|

| 1.5℃情景 | 实施脱碳政策,全球升温控制在1.5℃以内。转型风险高,物理风险低。 | ・IEA World Energy Outlook 2024 Net Zero Emissions by 2050 Scenario ・IPCC SSP1-1.9 |

| 4℃情景 | 无新增政策,CO₂排放持续增加。转型风险低,物理风险高。 | ・IEA World Energy Outlook 2024 Stated Policy Scenario ・IPCC RCP8.5/SSP5-8.5 |

情景分析步骤

-

步骤 1 选定与重要气候相关的风险

和机遇,设置参数- 择选与气候相关的风险和机遇

- 评估关键风险和机遇

- 设置关键风险和机遇的相关参数

-

步骤 2 设置与气候相关的情景

- 根据步骤1的信息等,在现有情景中等选定关联度较高的情景

- 设置与气候相关的情景(社会形象)

-

步骤 3 评估各情景中等的财务影响

- 根据步骤2中等设置的各个情景,以及步骤1中等选定的与重要气候相关的风险和机遇、相关参数,分析各情景中等的财务影响

-

步骤 4 针对应对气候相关风险和机遇的战略,评估其复原力,并探讨进一步的对策

- 针对应对气候相关风险和机遇的公司战略,评估其复原力

- 探讨进一步的对策

因气候相关风险和机遇引起的业务影响及公司集团的应对

以集团所有事业为对象实施情景分析,如下所述对重要性高的风险和机会进行评估,制定相应对策并进行推进。

气候相关风险

| 风险区分 | 风险内容 | 业务影响(2030年)※1 | 公司集团的应对 | |||

|---|---|---|---|---|---|---|

| 1.5℃情景 | 4℃情景 | |||||

| 风险 | 转型风险 | 政策、规定 | 脱碳税的导入及强化导致成本增加 | 约85亿日元※2 中等 |

约48亿日元※2 中等 |

|

| 市场 | 由于无法应对客户提出的气候相关对策要求而导致销售额减少 | 中等 | 中等 |

|

||

| 原材料价格上涨导致采购成本增加 | 小 | 小 |

|

|||

| 物理风险 | 急性 | 异常气象导致供应链中断、物流延迟,造成销售减少 | 小 | 中等 |

|

|

| 异常气象导致工厂、门店运营中断及人员难以确保,造成销售减少 | 中等 | 大 | ||||

| 慢性 | 异常气候增加导致损失保险费增加 | 中等 | 中等 | |||

与气候相关的机遇

| 机遇区分 | 机遇内容 | 业务影响(2030年)※1 | 公司集团的应对 | ||

|---|---|---|---|---|---|

| 1.5℃情景 | 4℃情景 | ||||

| 机遇 | 再生能源 | 通过导入再生能源节约成本 | 小 | 小 |

|

| 产品以及服务 | 随着CPS/IoT社会的扩大,增加支持低功耗产品的销售额 | 中等 | 中等 |

|

|

| 随着汽车的EV化,增加相关零部件的销售额 | 中等 | 中等 |

|

||

| 增加有助于降低企业客户对环境负荷的低碳产品/服务的销售额 | 大 | 中等 |

|

||

| 增加可满足消费者高环保意识产品的销售额 | 小 | 小 |

|

||

| 市场 | 通过脱碳经营,提高品牌价值,扩大销售额 | 中等 | 小 |

|

|

- 业务影响 大:利润影响10亿日元以上,或对业务造成极其严重的影响,如业务倒退、数月以上的业务中断等。

业务影响 中等:利润影响1亿日元以上10亿日元以下,或对业务造成重大影响,如对业务计划产生影响、业务缩小、业务中断1周~1个月等。

业务影响 小:利润影响不到1亿日元,或者几乎不影响业务计划、业务几乎无中断等,虽然会对业务造成影响,但程度轻微。

- 2030年GHG排放量(Scope1、2)根据成长预测及减排计划计算,并分别乘以1.5℃与4℃情景下的IEA碳价。汇率按 1美元 = 145日元 计算

韧性评估

情景分析结果显示,本集团在向脱碳社会转型过程中具备良好的韧性。

为进一步提升应对气候变化的能力,将持续推进战略性举措。

风险管理

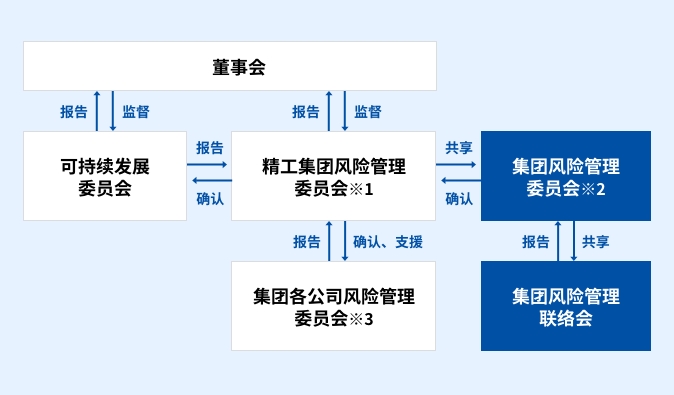

本集团为统一管理对业务有重大影响的风险,由代表役员总裁担任委员长的“精工集团风险管理委员会”(以下简称“本公司风险管理委员会”)为核心,致力于构建和强化集团整体的风险管理体制。此外,为确保本公司与集团各公司之间的紧密协作与协调,顺利推进集团风险管理,设立了由集团各公司代表役员组成的“集团风险管理委员会”,以实现集团整体风险的确认与共享。

关于气候相关风险,为进行更深入的分析,由可持续发展委员会通过情景分析,识别并评估集团各公司中影响较大的气候风险,并制定应对措施。相关决议将报告给役员会及本公司风险管理委员会,并与集团各公司协力推进应对工作。

集团风险管理推进体制

各项职能

精工集团风险管理委员会※1

以董事长兼社长为委员长,对需要跨集团处理的风险采取应对措施。收到我司以及集团各公司风险管理负责人的报告后,对各公司的风险管理推进予以支援。集团风险管理委员会※2

由常勤役员及集团各公司代表役员组成,负责集团整体风险的确认与共享,并对重大风险的应对进行监控与信息共享。集团各公司风险管理委员会※3

集团各公司以各公司风险管理委员会为中心,自发地推进风险管理。可持续发展委员会

就包括气候相关风险在内的集团重大课题进行讨论并作出决议,决议内容报告给役员会及精工集团风险管理委员会。

指标与目标

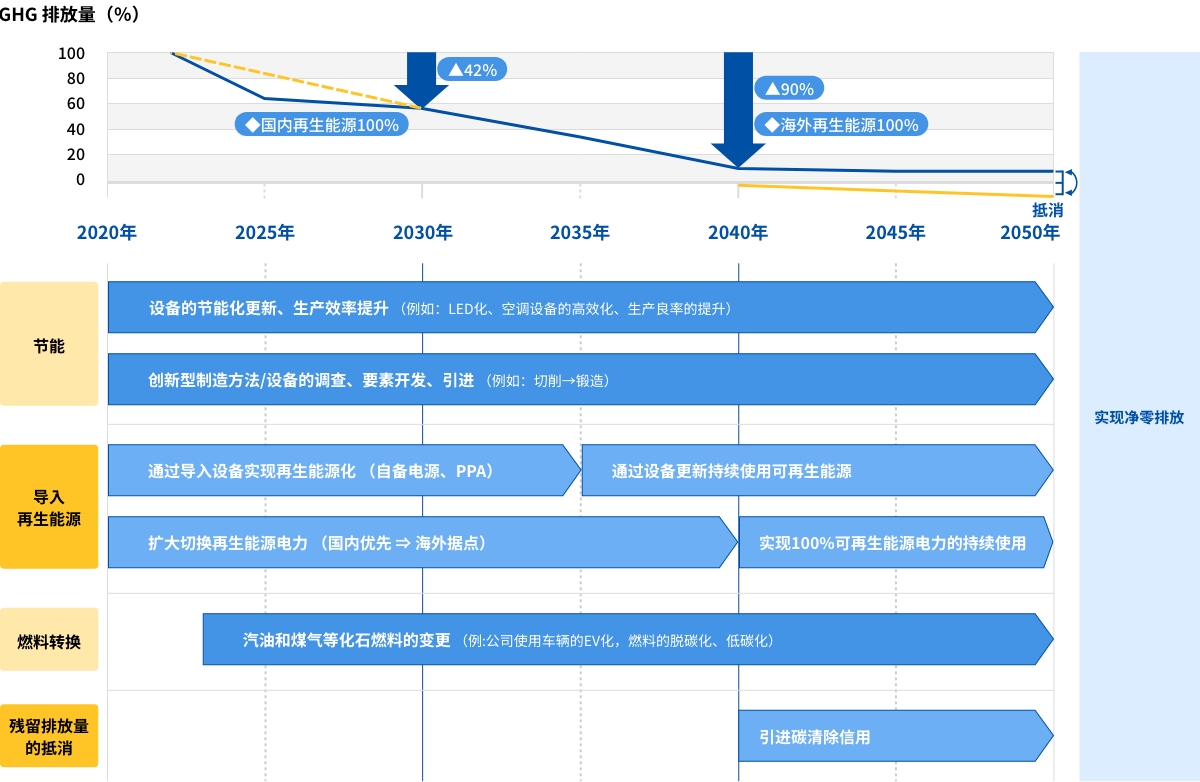

本集团于2023年11月修订了长期目标,正在战略性地减少国内据点的温室气体排放量。今后也将根据该长期目标,加速在海外据点导入可再生能源,进一步推动温室气体减排。

此外,2030年度的目标已获得SBTi(Science Based Targets initiative)认证,确认其符合《巴黎协定》所设定的1.5℃目标水平。

温室气体排放量削减长期目标

【温室效应气体排放量削减目标】

2030年度

Scope1、2与2022年度相比削减42%

Scope3与2022年度相比削减25% 对象:类别1、11

2050年度

力争实现净零排放

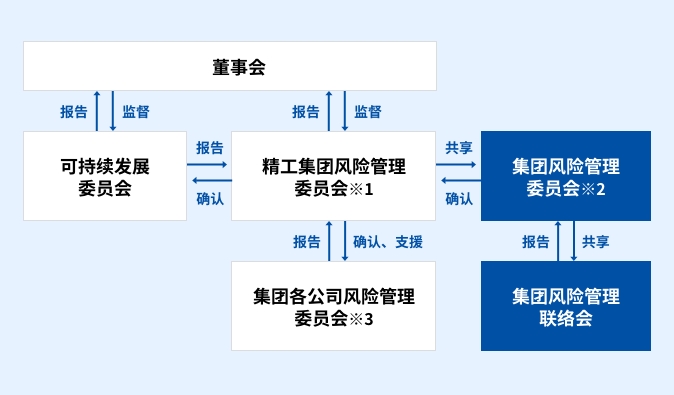

脱碳过渡计划(Scope1、2)

本集团于2023年11月修改了削减温室效应气体排放量的长期目标,与此相随的,修改了脱碳路线图。我们将继续推进节能减排,将现有设备更新为节能设备,提高生产率,调查、研发和引进创新制造方法和设备,在引进可再生能源方面,将优先引进设备,提前推进各据点的可再生能源电力转换计划。通过相关举措,已于2024财年实现日本国内所有据点使用电力的实质性100%可再生能源化。面向全球,计划于2040财年内完成包括海外据点在内的全体业务据点电力来源的100%可再生能源转型。使用的燃料也从化石碳燃料改为脱・低碳燃料,残留排放量通过引进碳清除信用来抵消,力争于2050年度实现净零排放。

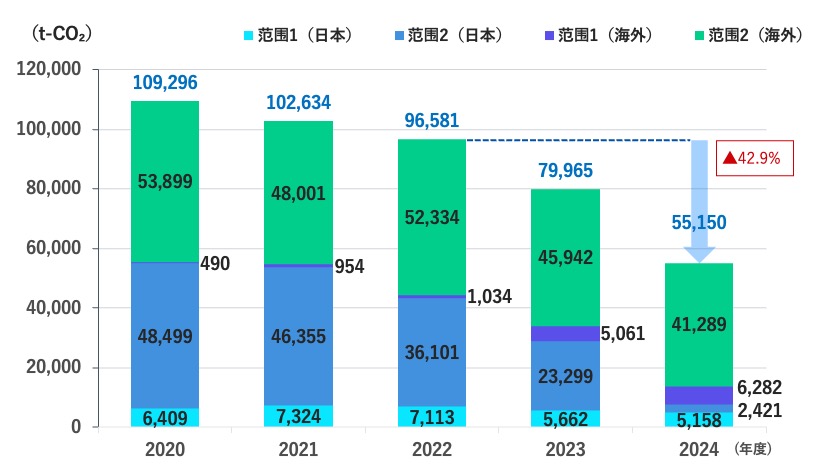

Scope1、2 温室气体(GHG)排放量实绩(2020年度~2024年度)

2024年度温室气体排放量(Scope 1 与 Scope 2)为55,150吨二氧化碳当量(t-CO₂),较2022年度减少42.9%。该成果显著超过实现长期目标所需的2022年度基准减排率10.5%。此项成效主要得益于各据点节能活动的持续推进,以及日本国内所有据点用电实现实质上的100%可再生能源化。此外,集团整体使用电力中的可再生能源比例达到49.2%。

- Scope 1:企业自身直接排放(例如燃料燃烧等)

- Scope 2:使用由其他公司提供的电力等所产生的间接排放

- ■统计范围

涵盖精工集团株式会社及其国内外所有事业公司,包括租赁场所、门店、仓库等。 - ●Scope1:包含除CO₂以外的温室气体排放,不包括生物来源的排放。

- ・燃料及非CO₂温室气体排放量的计算,依据《应对全球变暖对策相关法律》所列“计算、报告、公开制度的计算方法与排放系数一览表”,采用燃料种类的热值与排放系数,以及气体种类的全球变暖系数。

- ・包含公司车辆的燃料使用,但不包括委托方的能源使用。

- ●Scope2:采用市场基准

- ・电力排放量的计算,日本国内依据《应对全球变暖对策相关法律》所列电力公司排放系数菜单中的调整后排放系数;海外在无法获取电力公司排放系数的情况下,采用国际能源署(IEA)公布的各国排放系数。

- ・对于无法确定电力使用量的门店、仓库等,依据建筑面积与单位面积排放原单位估算电力使用量。

- ・反映通过环境价值证书等方式购买的电力。

- ●2022年度以前的海外据点,仅统计能源来源的CO₂排放。

- ●2022年度以后Scope 1与Scope 2的数据已接受外部验证机构的第三方验证,结果可能与以往公布值有所修订。

●由于四舍五入处理,总值与各项合计可能存在差异。

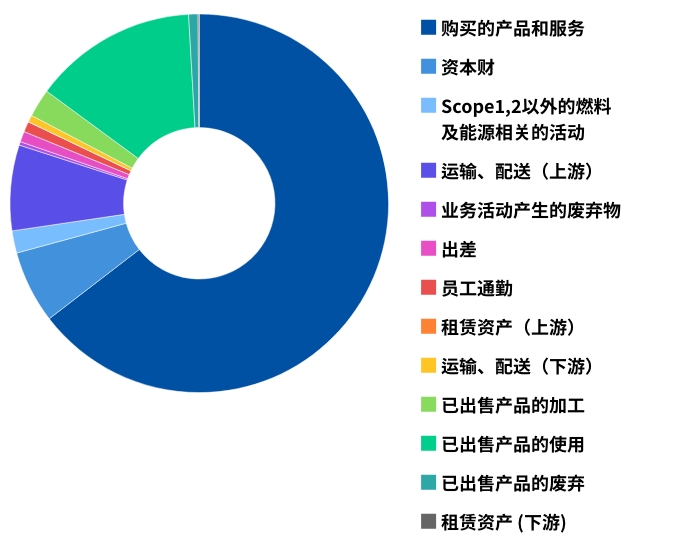

Scope3 温室气体(GHG)排放量实绩

2024年度Scope 3排放量为572,503吨二氧化碳当量(t-CO₂),其中类别1“采购的产品与服务”占比约65%,类别11“销售产品的使用”占比约14%,为主要排放来源。

2024年度排放量

| 类别 | 项目 | CO₂排放量 (t-CO₂) |

% |

|---|---|---|---|

| 类别 1 | 购买的产品和服务 | 369,346 | 64.5% |

| 类别 2 | 资本财 | 35,373 | 6.2% |

| 类别 3 | Scope1,2以外的燃料 及能源相关的活动 |

11,074 | 1.9% |

| 类别 4 | 运输、配送(上游) | 41,938 | 7.3% |

| 类别 5 | 业务活动产生的废弃物 | 1,676 | 0.3% |

| 类别6 | 出差 | 5,188 | 0.9% |

| 类别7 | 员工通勤 | 5,048 | 0.9% |

| 类别8 | 租赁资产(上游) | 123 | 0.0% |

| 类别9 | 运输、配送(下游) | 3,692 | 0.6% |

| 类别10 | 已出售产品的加工 | 13,777 | 2.4% |

| 类别11 | 已出售产品的使用 | 79,961 | 14.0% |

| 类别12 | 已出售产品的废弃 | 4,826 | 0.8% |

| 类别13 | 租赁资产 (下游) | 482 | 0.1% |

| 类别14 | 特许经营 | - | - |

| 类别15 | 投资 | - | - |

| 合计 | 572,503 | 100.0% | |

- ■统计范围

涵盖精工集团株式会社及其国内外所有事业公司(2020年度仅包含部分事业公司)。 - ●排放原单位

日本国内及海外均采用用于通过供应链计算组织温室气体排放的排放原单位数据库(Ver.3.5)及LCI数据库IDEA(Ver.2.3)。 - ●2022年度以后Scope 3(类别1、4、11)数据已接受外部验证机构的第三方验证,结果可能与以往公布值有所修订。

●由于四舍五入处理,总值与各项合计可能存在差异。

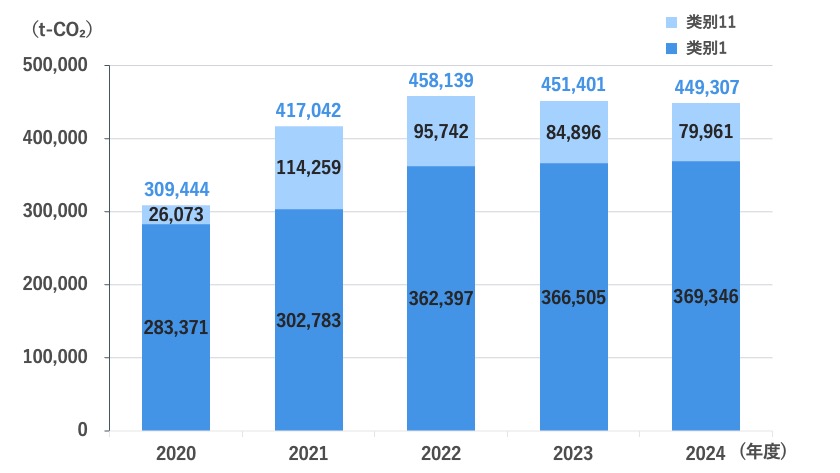

类别1与类别11的排放量

在作为排放量削减目标对象的类别1与类别11方面,尽管因销售额增加导致类别1(采购的产品与服务)排放量有所上升,但由于低功耗产品销售比例的提高,类别11(销售产品的使用)排放量有所下降,因此相较于2030年度削减目标的基准年2022年度,实现了小幅度的减排。

●由于四舍五入处理,总值与各项合计可能存在差异。